PPh Pasal 21 21. Bukan Pegawai Menerima Penghasilan Berkesinambungan 1 YouTube

Contoh Penghitungan PPh 21 Bukan Pegawai Tidak Berkesinambungan. Reza (ber-NPWP) melakukan jasa perawatan AC kepada PT Ortax Indonesia dengan imbalan Rp10.000.000,00. Sandi Abdullah mempergunakan tenaga 5 orang pekerja dengan membayarkan upah harian masing-masing sebesar Rp180.000,00. Upah harian yang dibayarkan untuk 5 orang selama melakukan.

Contoh Perhitungan PPh 21 Bukan Pegawai Blog Gadjian

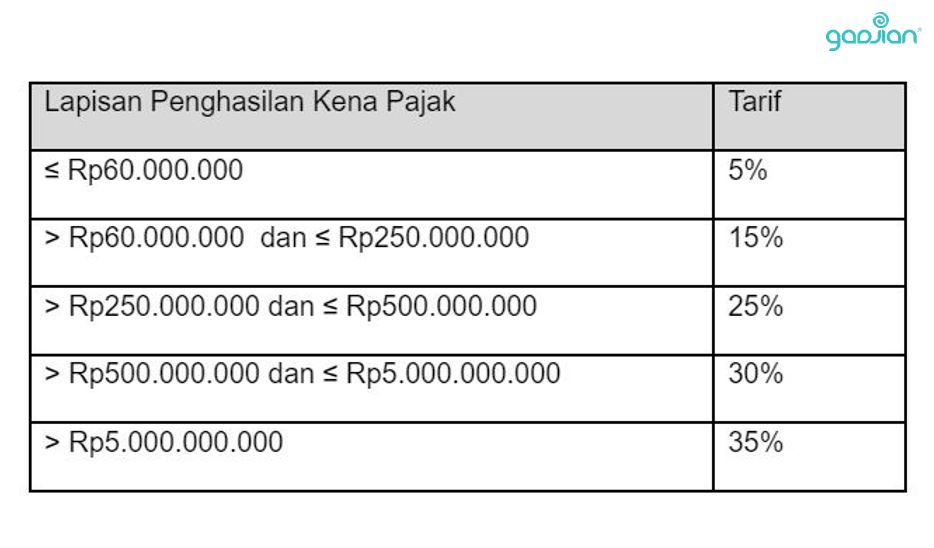

Tarif dan DPP PPh Pasal 21 Bukan Pegawai Berkesinambungan. Tarif yang digunakan untuk menghitung PPh Pasal 21 bagi bukan pegawai, berkesinambungan maupun tidak berkesinambungan, adalah sesuai tarif progresif pada Pasal 17 UU PPh, yakni 5%, 15%, 25%, 30% dan 35%. Dalam hal penerima penghasilan tidak memiliki NPWP, maka tarif yang dikenakan 20%.

(PDF) Contoh Menghitung PPh 21 Bukan Pegawai Penghasilan Tidak Berkesinambungan REFERENSI

Sektor pemerintahan (Bendaharawan Pemerintah) yang menerbitkan Formulir 1721 A2 untuk memotong PPh 21 karyawannya (Pegawai Negeri Sipil).. Bukan Pegawai yang Menerima Penghasilan yang Bersifat Berkesinambungan: 21-100-09: Bukan Pegawai yang Menerima Penghasilan yang Tidak Bersifat Berkesinambungan:

PPH PASAL 21 BUKAN PEGAWAI BIDIK PAJAK

Jenis Formulir SPT Tahunan Pribadi Bukan Karyawan. Pada dasarnya, formulir SPT Tahunan pribadi ditentukan berdasarkan total dan sumber penghasilan WP. Ada tiga jenis formulir SPT, yaitu formulir SPT 1770, formulir SPT 1770 S, dan formulir SPT 1770 SS. Karena kali ini yang dibahas adalah SPT Tahunan pribadi PPh Pasal 21 bukan karyawan.

(XLS) Contoh Soal PPH 21 Tenaga Ahli dan Pegawai Tidak Tetap yang tidak berkesinambungan Iqbal

PPh 21 tidak berkesinambungan berarti imbalan yang diberikan kepada bukan pegawai dibayar hanya satu kali dalam satu tahun kalender pajak atas pekerjaan, jasa, atau kegiatan. Tarif yang dikenakan adalah tarif pasal 17 sebesar 5 persen dikalikan 50 persen dari penghasilan bruto total. Namun, apabila bukan pegawai tersebut tidak memiliki NPWP, ia.

PPT PPh PASAL 21 PowerPoint Presentation, free download ID4614329

Cara ketiga adalah menghitung PPh 21 Bukan Pegawai Tidak Berkesinambungan, dihitung secara kumulatif dengan rumus: (50% x Penghasilan Bruto) x Tarif Pasal 17. Konsep Tenaga Ahli Dalam PPh 21. Menurut peraturan tentang perpajakan di Indonesia, PPh 21 dikenakan kepada wajib pajak sebagai orang pribadi atau individu.

Bagaimana cara menghitung PPh 21 Bukan Pegawai? Bos Pajak

Tarif PPh 21 Bukan Pegawai. Penghasilan Kena Pajak (PKP) sebesar 50% (lima puluh persen) dari jumlah penghasilan bruto dikurangi PTKP per bulan, yang diterima atau diperoleh bukan pegawai yang memenuhi ketentuan pengurangan PPh 21 di atas. 50% dari jumlah penghasilan bruto untuk setiap pembayaran imbalan kepada bukan pegawai yang bersifat.

Salah Paham PPh 21 "BUKAN PEGAWAI" YouTube

Tidak ada istilahnya berkesinambungan," Fungsional Penyuluh Pajak Ahli Muda Ditjen Pajak (DJP) Giyarso dalam Taxlive Eps.119: TER PPh Pasal 21. Adapun bukan pegawai adalah orang pribadi selain pegawai tetap dan pegawai tidak tetap yang memperoleh penghasilan dengan nama dan dalam bentuk apa pun sebagai imbalan atas pekerjaan bebas atau jasa.

PPh 21 Bukan Pegawai berkesinambungan dan tidak berkesinambungan

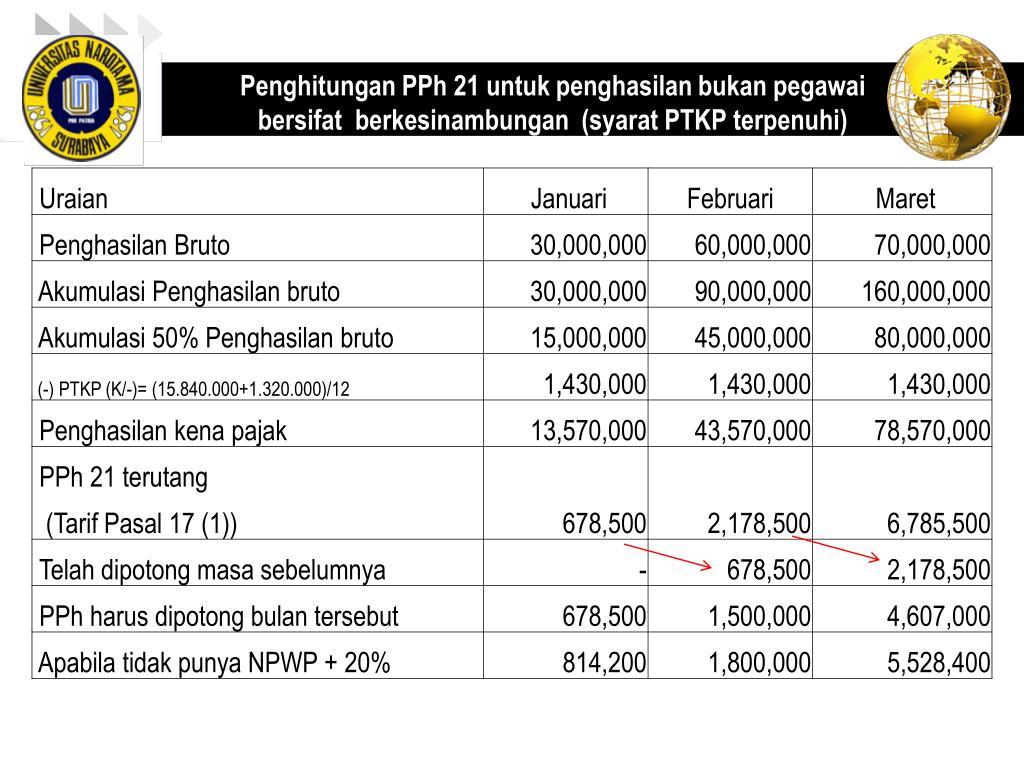

Jadi, PPh 21 yang harus dibayarkan PT. Maju Bersama atas jasa Budi adalah 500.000. Tetapi jika Budi tidak memiliki NPWP PPh 21 Budi adalah 600.000. PPh 21 Bukan Pegawai Berkesinambungan. Rumus Perhitungan PPh 21 Bukan Pegawai Berkesinambungan 1 pemberi kerja. Tarif Pasal 17 x ((50% x Penghasilan Bruto - PTKP sebulan))

LangkahLangkah Cara Menghitung PPh 21 Bukan Pegawai Bersifat Berkesinambungan YouTube

Penghitungan PPh Pasal 21 bukan pegawai: PMK Nomor 168 Tahun 2023 tidak lagi membedakan antara bukan pegawai/tenaga ahli yang menerima penghasilan berkesinambungan dengan tidak berkesinambungan; Kategori bukan pegawai adalah seperti tenaga ahli dan orang pribadi yang memberikan jasa. Maka, ada penegasan bahwa PPh Pasal 21 ini hanya dikenakan.

Andi Anindyah Darmin "PPH 21 BUKAN PEGAWAI BERKESINAMBUNGAN TIDAK MEMPEROLEH PTKP" YouTube

JAKARTA, DDTCNews - Kring Pajak mengingatkan bahwa tidak ada lagi perbedaan penghitungan PPh Pasal 21 antara wajib pajak bukan pegawai berkesinambungan dan wajib pajak bukan pegawai yang tidak berkesinambungan.. Penjelasan otoritas pajak tersebut merespons pertanyaan dari warganet di media sosial. Menurut Kring Pajak, diterbitkannya Peraturan Menteri Keuangan (PMK) No. 168/2023 membuat bukan.

PPh Pasal 21 Bukan Pegawai Berkesinambungan Tax Consulting, Accounting, Business Advisory

Jika menerima penghasilan berkesinambungan, PPh Pasal 21 akan dihitung berdasarkan dasar pengenaan pajak secara kumulatif. Namun, PMK 168/2023 meniadakan dikotomi tersebut. PPh Pasal 21 bukan pegawai, baik penghasilannya berkesinambungan atau tidak berkesinambungan, dihitung dengan mekanisme yang sama. Subjek Bukan Pegawai.

5 PPh Pasal 21 Bukan Pegawai (Konsep dan Contoh) YouTube

Dan PPh Pasal 21 Bukan Pegawai Tidak Berkesinambungan, dihitung dengan rumus (50% x Penghasilan Bruto) x Tarif Pasal 17. Berdasarkan penjelasan di atas maka dapat disimpulkan bahwa nilai PPh Pasal 21 bagi kelompok Bukan Pegawai adalah sebesar 50% dari jumlah penghasilan bruto dikurangi PTKP sebulan.

PajakKitaUntukKita on Twitter "Penghasilan yang kakak terima akan dipotong PPh pasal 21

DPP bagi bukan pegawai yang menerima imbalan yang tidak bersifat berkesinambungan adalah sebesar 50% dari jumlah penghasilan bruto. Pemotongan PPh 21 bukan pegawai tidak bersifat berkesinambungan dilakukan berdasarkan DPP (Dasar Pengenaan Pajak) X tarif pasal 17 UU PPh. PPh 21 = 50% X Penghasilan Bruto X tarif pasal 17 UU PPh.

Cara Menghitung PPh Pasal 21 Bukan Pegawai menggunakan Metode Gross Up YouTube

Berdasarkan PER-16/2016, pemotongan PPh Pasal 21 bagi orang pribadi dalam negeri bukan pegawai atas imbalan yang bersifat berkesinambungan, yang telah memiliki NPWP dan hanya memperoleh penghasilan dari pemotong PPh Pasal 21 dan/atau PPh Pasal 26 serta tidak memperoleh penghasilan lainnya, dihitung dengan menerapkan tarif Pasal 17 ayat (1) huruf a UU PPh atas jumlah kumulatif penghasilan kena.

Penghitungan PPh Pasal 21 Pegawai yang bersifat tidak berkesinambungan YouTube

Seorang warga negara yang memiliki penghasilan memiliki kewajiban membayar pajak. Utamanya pajak yang harus dibayar orang pribadi adalah PPh pasal 21 atas penghasilan setahunnya. Namun, apabila kamu bukan pegawai kamu memiliki skema pelaporan PPh 21 yang berbeda dengan pegawai. Terdapat dua skema pelaporan pajak bukan pegawai, yaitu PPh 21 berkesinambungan dan PPh 21 tidak berkesinambungan.